原标题:上市半年跌破1美元 面临被退市风险的见知教育还有机会吗?

12月29日,今年8月刚刚上市的见知教育股价再度下跌。盘中一度触及0.7美元,再度刷新了上市以来的新低。

上一次见知教育为人所熟知的还是上市首日,其股价一度涨至186.01美元,较发行价上涨达3620.2%,多次触发熔断。

短短四个月间,见知教育怎么了?

上市即巅峰

见知教育上市首日引发了不小的轰动。

8月26日晚间,见知教育成功登陆纳斯达克市场。发行价最终定于5美元/ADS,开盘后,股价上演惊人一幕:最高涨至186.01美元,较发行价上涨达3620.2%,多次触发熔断。虽然之后股价有所回落,但最终还是报收18.75美元,涨幅达275%。

对于深处困境中的教育行业,见知教育的上市无疑起到了重要的提振作用。但随后,见知教育的这种强势表现却没能维持住。

随后8个交易日,见知教育股价持续下跌——8月29日股价腰斩,暴跌55.4%;8月30日,股价大跌22.7%;8月31日再跌10.5%。一连串下跌之后,其股价回到了发行价上下,并于9月6日,首次跌破了发行价。

时至今日,在上市不到一年后,见知教育就已经跌破1美元,目前总市值约4420万美元。按照纳斯达克上市规则,上市公司需保持每股1美元的最低买入价。也就是说,仅仅上市不到一年,见知教育就面临着被退市的风险。

虽然当前见知教育股价还能回到1美元以上,并且在此之前还通过回购、并股等方式稳定股价,但从只有23.8万美元左右的成交额来看,其股票缺少足够的关注度,形势并不乐观。

那么,为何当初的“宠儿”却在短短几个月内成为资本的“弃儿”?

未曾被认可

实际上,见知教育自始至终都难言被资本认可。作为一家成立11年的公司,见知教育在资本市场始终走得不顺畅。

2011年,创始人王佩璇创建了森途教育,后更名为见知教育。2016年,以森途教育在新三板挂牌交易。2017年11月,森途教育从新三板摘牌,上市仅持续了一年。

或许是为了获得更好的估值,见知教育在2018年10月3日、2019年4月30日、2020年2月28日、2020年9月18日先后四次向港交所递交招股书,力图登陆港股资本市场。但最终的结局,都是以招股书失效而告终。

无奈的见知教育在2021年转战美股。当年7月,见知教育向SEC递交招股书,尝试赴美上市。但赴美上市之路同样坎坷,在等待了1年多后,终于成功登陆了资本市场。但即便成功上市,见知教育的股价也定在了发行区间的下沿。

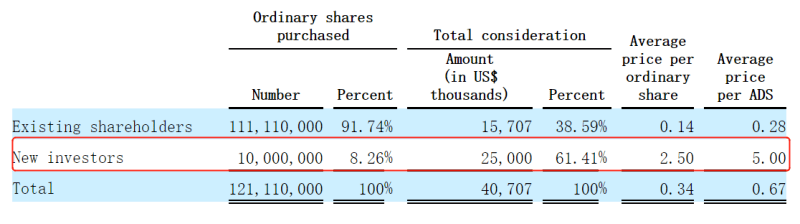

而上市首日的股价大涨,一定程度上也是由于其流通股太少。根据此前的招股书,见知教育仅面向新投资者公开发售的股票共计1000万股,仅占总股本的8.26%。见知教育的股权高度集中,IPO前,创始人王佩璇通过RongDe Holdings持股49.31%,李静如通过ZhongSiZhiDa持股20.69%。在流通股少、股权集中的情况下,股价有被炒作的可能。

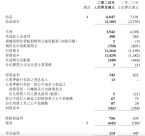

不仅如此,见知教育本身并没有强势的基本盘支撑。根据此前的招股书,2021年见知教育营收为4.73亿元,较2020年的4.05亿元增长了16.79%,而2019年其营收为3.59亿元。营收虽然保持增长,但增速并不快。2019-2021三年间,见知教育的净利润分别为6290万元、8690万元和5290万元——利润在2021年出现一定程度的下滑。2019-2021年,毛利率分别为36.5%、31.9%、22%,下滑速度加快。

截至目前,见知教育并没有进一步披露业绩。对资本市场没有释放足够的积极信号,因此其股价在上市首日暴涨后,很快便陷入一蹶不振的境地。

那么,见知教育能否重新证明自己?

创造想象力

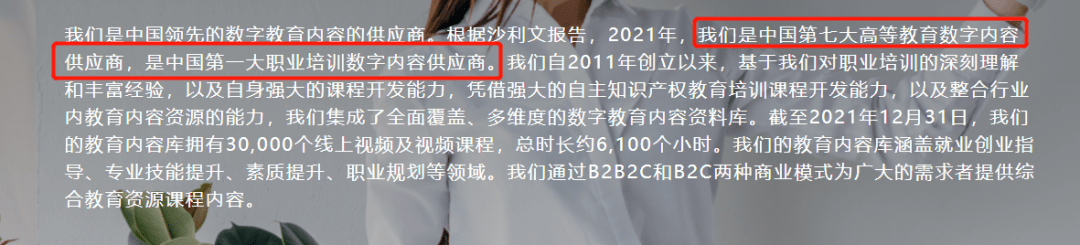

根据此前招股书披露的信息,见知教育是一家在线高等教育机构职业培训服务提供商。根据官网显示,其主要提供的是数字教育内容。

虽然拥有内容,但见知教育很大程度上依赖第三方。其业务分为B2C模式和B2B2C模式。在B2C业务模式下,见知教育提供在线教育内容服务,一方面通过天翼视讯平台和电信供应商售卖,另一方面通过自有的微信平台和官网分发。在B2B2C业务模式下,见知教育主要为国内高等院校和其他机构提供在线学习平台的订阅服务。高校和机构将购买到的订阅服务提供给终端用户,见知教育收取一定的服务费用。

其中,B2C模式是营收的主要来源。见知教育与联通、电信合作,于2021年卖出了1730万份课程包和订阅。在招股书中见知教育坦言,其与天翼视讯平台和电信供应商及其他内容提供商的合作关系对其业务发展至关重要。如果其中任何一方与之停止合作,其业务及业绩将受到冲击。而在B2B2C模式下,见知教育则需要通过第三方的内容提供商授权多元化内容的许可权。

无论哪种模式,见知教育本身作为内容提供方,一方面,其本身的议价能力存疑,其在官网也自称,“中国第七大高等教育数字内容供应商”。因此,其本身面临着激烈的竞争,能否有足够的空间实现增长还是未知数。另一方面,见知教育十分依赖第三方的分发与合作授权,这也会削减其本身的利润空间。这一点,从其毛利率只有约30%就可看出。

对于上市募集资金的用途,见知教育表示,约50%用于开发和制作新的教育内容,以及从第三方购买教育内容;约25%用于产品开发和技术能力方面的研发支出;约10%用于销售和营销以及客户服务活动;约10%用于营运资金,如潜在收购和战略投资(尽管尚未确定任何具体的收购或投资目标);剩余5%预计将用于其他一般企业用途。

可以看到,见知教育依然在坚持旧有的模式。如何解决课程竞争力的问题、营销成本高的问题、流量费用高企的问题,这些都将在很长一段时间内,考验着见知教育的业绩。

股价迅速下跌背后,见知教育始终缺乏坚实的基础。无论是业务模式还是业绩释放出的信号,在教育概念股普遍遭受打击的当下,都很难为其带来强有力的支撑。面对岌岌可危的上市资格,见知教育没有太好的应对措施,其时间窗口也在逐渐关闭。