原标题:沦为壳公司 上市不过两年半的华夏博雅“谢幕”倒计时

继瑞思教育被借壳之后,又一家在美上市的教育概念股成为了壳公司。

11月3日,华夏博雅发布公告称,公司签订了一份合并协议。新能源汽车品牌爱驰汽车将与公司的全资附属公司合并。合并后,爱驰汽车股东和华夏博雅股东将分别持有99.2%和0.8%的股份。交易预计将在12月31日或之前完成。

值得注意的是,华夏博雅上市不过两年半,这家教育公司为何匆匆退场?

立足不稳

华夏博雅成立于2011年,定位于为职业教育领域提供综合运营管理与科技服务创新的企业。截至今年上半年,其主要业务包括中外合作办学、智慧校园解决方案技术咨询、海外留学咨询、就业准备培训服务。

2020年5月,华夏博雅成功在美上市。发行价为6美元/股,募集资金约800万美元。虽然成功上市,但华夏博雅的规模很小,2019年全年只有525.6万美元的规模,因此上市后并没有得到资本市场的认可。

立足不稳的华夏博雅,上市首日股价就大跌18.33%。上市第一个月,华夏博雅股价跌去了40%。

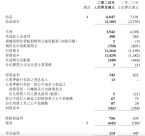

上市初,华夏博雅自称“新兴成长型企业(emerging growth company)”。但上市后的业绩,成长得并不显著。2020年华夏博雅营收502.3万美元,同比下滑4.43%;到2021年,其营收进一步下滑至391万美元,同比减少22.17%。在2020年,华夏博雅虽不增收,但尚且实现了增利。到2021年,华夏博雅直接亏损125万美元,亏损约为营收的三分之一。

到今年上半年,华夏博雅业绩有所回暖——实现营收273.7万美元,同比增长47.92%。但这一业绩水平也只比2020年同期增长了约21%、复合增长率只有9.8%,对于年营收不过亿的体量,这样的业绩水平并不理想。

而且在上市后仅两个月,华夏博雅就突然换帅。创始人张建新辞任公司董事、董事长兼首席执行官职务,只担任华夏博雅(北京)教育技术有限公司副总经理,负责公司的经营和管理。这更是为这家小企业的发展带来了不确定性。

因此在上市后,华夏博雅虽然股价有过增长,但从2020年底开始,股价便一路下行。

今年7月,由于股价长期低于1美元,不符合纳斯达克上市的最低买入价要求,华夏博雅受到了退市警告。到8月,其股价触及0.54美元,较发行价缩水了9成,创造了上市以来的新低。

不断下行背后,反应的是其难以提振的业绩。华夏博雅为何没能实现业绩的快速增长?

亮点难寻

拆解华夏博雅的业务构成,短期内很难看到能快速增长的业务。

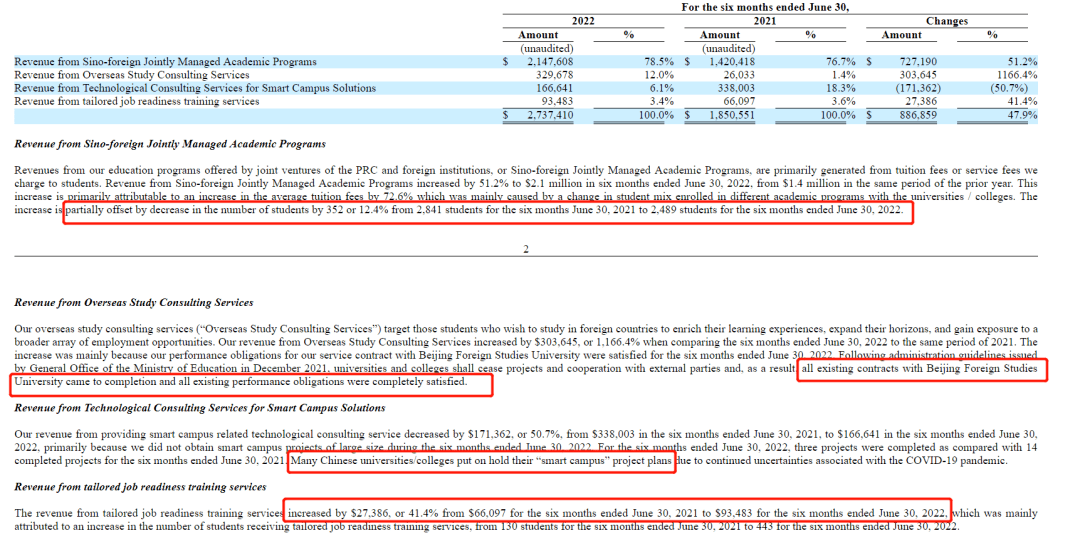

中外合作办学依然是华夏博雅的主要收入来源,占总营收的78.5%。这部分收入从142万美元增长到215万美元,增速亮眼。但这项业务增长的主要原因是平均学费增加了72.6%,实际上华夏博雅的学生数同比有所减少。去年上半年为2841人,今年上半年却只有2489人,同比减少了352人。

根据2021年报,目前华夏博雅的中外合作办学业务旗下共有四个项目。闽江大学设立的福州墨尔本理工学院的学术英语课程项目于2011年9月落地;闽江大学海峡学院共设立两个项目,其中闽台高校学术英语项目于2022年7月停产,国际通识教育课程项目目前还在进行。除此之外,福建幼教学院下设的相关合作项目已于2019年7月停止。由此看出,营收绝对核心的中外合作办学只局限在福建几所学校,并且有两个项目已经停止,公司的经营踟蹰不前。

海外留学咨询服务是增长最明显的业务。从去年同期的3万美元增加到33万美元,一跃成为第二大收入来源,但这部分收入主要是与北京外国语大学的服务合同履行完成。华夏博雅表示,根据教育部办公厅2021年12月发布的管理办法,高校将停止相关对外合作项目,现有履约义务全部履行完毕。这也意味着,华夏博雅这项业务未来将面临大幅下滑。

另一项重要的收入来源智慧校园解决方案技术咨询则出现了大幅度下滑。上半年收入为17万美元,同比减少50.7%。原因主要是许多中国大学/学院暂停了“智能校园”项目计划。

就业培训服务可能是为数不多的亮点。接受培训的学生数从130人增加到443人,但这项业务的收入只有7万美元,占比十分有限。

由此可以看到,华夏博雅的主营业务面临诸多难题,很难体现出新兴成长型企业的特点。短期内,华夏博雅还将持续依赖面临项目停止的合作办学。长期看,其他新兴业务规模小,增长不明显。

对于一家发展超过10年的企业,这样的规模和增长现状,恐怕很难让资本市场满意。

为时已晚

在业绩股价双重下滑,面临退市风险时,华夏博雅也曾试图挽回局面。

今年2月,华夏博雅宣布已与万旺投资有限公司的股东签订了股份收购协议,同意以6000万美元收购万旺投资100%股权。据悉,万旺投资运营一所独立专科院校和一所本科二级学院,现有在校学生人数4200多人。

但面对高达6000万美元的收购价,华夏博雅这笔收购被认为是“蛇吞象”,业界普遍质疑其是否有足够的资金。随后,华夏博雅宣布已和华夏博雅的董事长兼首席执行官林艺艺签订认购协议,以每股1.5美元的价格定向增发200万普通股,总认购价为300万美元。

4月,华夏博雅再次募资。其公告宣布与某些合格投资者签订认购协议,向其发行和出售600万股普通股,总价为900万美元,募集资金将用于营运资金及一般公司用途。

7月,华夏博雅再度出手,完成对北京东方智业文化发展有限责任公司的收购。公告显示,东方智业原属北京云班科技有限公司,是一家高等职业教育综合服务提供商。

但持续的运作让资金本就不充裕的华夏博雅面临困境。根据财报,截至今年6月30日,华夏博雅持有的现金只有1225万美元,比年初减少了63%,这还是在两次募资之后的结果。

在此情况下,面临低迷的业绩,华夏博雅可以筹措资金的渠道有限。或许成为壳公司,得到一笔进账也是不错的选择。

按照公告,爱驰汽车的估值为55亿美元。合并后,爱驰汽车的股东将拥有合并后公司99.2%的股份,华夏博雅股东将持有0.8%的股份。虽然持股比例不多,但由于爱驰汽车的估值高,华夏博雅的股东或许可以通过被借壳上市套现约4400万美元。这对于今年以来的收购,或许会带来一定的帮助。

虽然发展已有十多年历史,但华夏博雅发展缓慢且存在诸多不确定性。进入2022年,华夏博雅似乎加快了步伐,接连的并购也表明公司的野心不止于此。但受限于自身规模和实力,并没有太多手段来扭转局面。或许成为壳公司,套现一笔资金用以支撑未来的发展,是最合适的选择。