原标题:欧洲教育科技的2021:融资额增长超两倍突破25亿美元 K12赛道位居第二

1月28日,欧洲教育科技风投Brighteye Ventures发布了The European Edtech Funding Report 2022,总结并分析了2021年全球及欧洲教育科技领域的投融资情况。

2021年,欧洲教育科技领域共进行299笔融资交易,融资总额突破25亿美元,是2020年的三倍多,呈爆炸性增长之势。其中,六笔交易超过8000万美元,前三名为,,以及。

在细分领域,企业学习的融资规模达9.3亿美元,占35%,居首位;K12赛道的6.6亿美元占25%,位列第二,高于第三名终身学习和消费者学习赛道的6.5亿美元。

从不同国家来看,欧洲教育科技融资的分布变得更加广泛。2021年之前,只有英国和法国这两个市场的教育科技投资在一年内超过1亿美元,但在2021年,达到这一指标的国家数量增至6个。

从近几年交易规模和交易数量的变化而言,欧洲教育科技行业的成熟度大幅提升,大规模轮次的规模正在变得更大。

在报告最后,Brighteye就社区、语音技术、机器人技术、人才技能提升和“边赚钱边学习”模式这五点对2022年欧洲教育科技行业进行预测。

(在该报告中,Brighteye以Dealroom的数据为基础,并结合Crunchbase、Pitchbook和Tracxn的数据,以及以往的分析研究。)

近两年全球教育科技融资规模相当于2014-2019六年2014-2021年,全球教育科技融资交易数量和规模

2019年以来,全球教育科技风险投资的跨越式变化是显而易见的。2019和2020年之间,融资规模增加了一倍,这一趋势在2021年继续上升,进一步增长了34%。可以说,2020和2021年这两年的融资总额相当于2014至2019年六年的规模。

除了融资规模,交易数量也是衡量一个生态系统的活力的主要指标。2014年以来,交易数量波动较大。有意思的是,2014年的1079次交易数量高于2021年的972次,2019年的1414次是近几年中的最高数值。随着生态系统的成熟,这似乎表明,融资总额的增加伴随着交易数量的减少。公认的赢家吸引了更多的资本,天使投资者对教育科技的参与度也在增加。

从投资数量来看,2021年全球教育科技投资主体前十名

从投资主体来看,专注于教育科技的风投基金最为活跃,其中美国教育科技风投基金Owl Ventures以20笔投资交易位列第一。Gaingels(16笔)、GSV Ventures(14笔)、腾讯(13笔)、Goodwater Capital(12笔)、Brighteye Ventures(11笔)及其他投资公司依次位列其后。

2021年欧洲教育科技融资增长超两倍,突破25亿美元 2014-2021年,欧洲教育科技融资交易数量和规模

从2021年初开始,欧洲教育科技融资一路攀升,在7月首次突破10亿美元大关,截至年底继续加速,在12月突破25亿美元。与此前领先的地区相比,欧洲的竞争力进一步增强。2020到2021年融资数额的增长可以说是爆炸性的。

欧洲教育科技的交易数量变化与全球数据体现的趋势相似,2014至2017年稳步上升,在2017和2020年之间平稳下降,2021年回升至299。虽然呈正向增长,但交易数量并不像融资总额一样呈现爆炸性增长。

2014-2021年,欧洲教育科技融资平均交易规模

虽然起点较低,但欧洲教育科技的平均交易规模变化也与全球趋势相似,从2014年的71万美元稳步上升至2020年的290万美元。在2021年又进一步增至840万美元,是2020年的近3倍。增长的部分原因是欧洲教育科技公司增长更快,估值变得更高。这代表着行业的成熟度提高,同时也反映出,尽管交易规模大幅增加,但交易数量并未大幅增长。

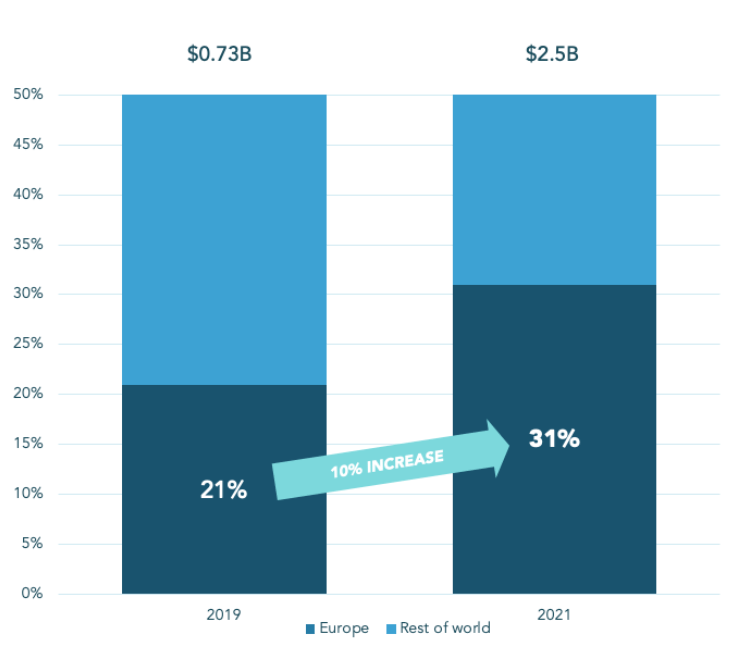

2019-2021年,欧洲教育科技融资在全球所占规模变化

自2019年以来,在教育科技整个盘子变大的同时,欧洲在全球教育科技交易规模中所占比例从2019年的21%上升至2021的31%。这凸显出投资者越来越意识到,在该地区会诞生非常成功的公司。

从投资者类型来说,虽然专注于教育科技的投资机构和投资“多面手”完成的交易数量之间的差距保持不变,但后者完成的交易数量有所增加,例如软银完成9笔,Global Founders Capital完成8笔,Vershina Capital完成6笔。大多数教育科技投资机构,如Brighteye Ventures,倾向于关注早期交易(Pre-Seed、种子轮和A轮),而对教育科技越来越感兴趣的多面手则倾向于关注后期轮次(B轮之后)。

四笔交易超1亿美元,行业成熟度显著提升

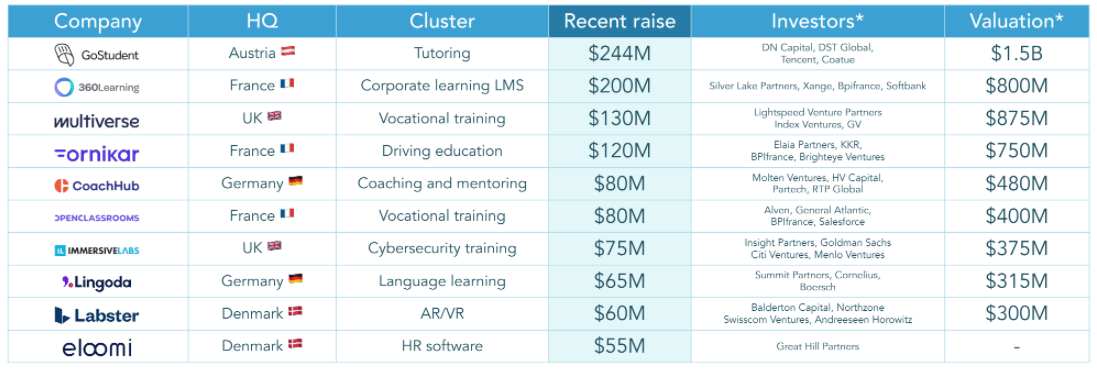

2021年,欧洲教育科技领域前十笔融资交易

从左至右:公司;总部所在国家;领域;单笔融资额;投资方;估值

2020年,欧洲仅两笔交易超过5000万美元,然而在2021年,有11笔突破这一金额。2021年,共六笔超过8000万美元。2021年交易的估值通常是交易规模的六至八倍,且这些交易往往分布在多个垂直领域,重要参与者广泛分布在教育科技领域,这表明生态体系正在变得更加成熟。

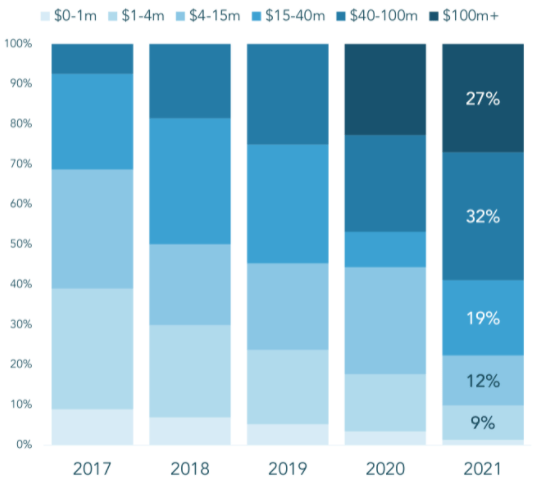

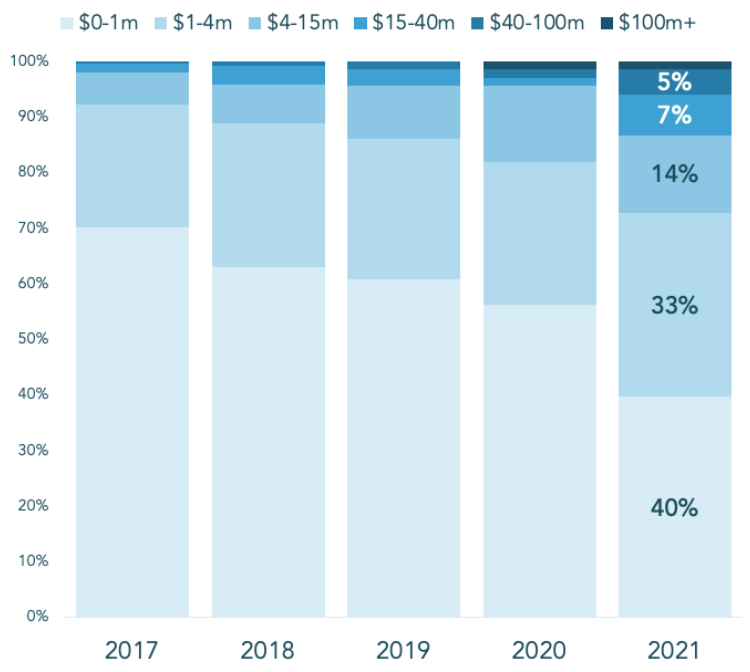

2017-2021年,不同融资规模的交易在欧洲教育科技融资总额中所占比例

与此同时,从欧洲整体数据来看,过去几年,大笔融资在融资总额中所占比例大幅增加。一方面,4000万美元以上的交易的总金额在融资总额中所占比例从2017年的7.5%攀升至2021年的57%。另一方面,低于1500万美元的交易所占比例从2017年的69%减至2021年的24%。这意味着,大规模轮次正在变得更大。Brighteye预计这种趋势在未来两年将持续,之后会随着生态体系更加丰富和集中而变得稳定。

2017-2021年,不同规模交易数量在总数量中所占比例

2017年不到100万美元的交易占总数量的70%,但在2021年已经减少到40%,剩余的60%都超过100万美元,其中100万-400万美元的占33%,400万-1500万美元的占15%,1500万-4000万美元的占7%,4000万-1亿美元的占5%,超过1亿美元的占1.1%。

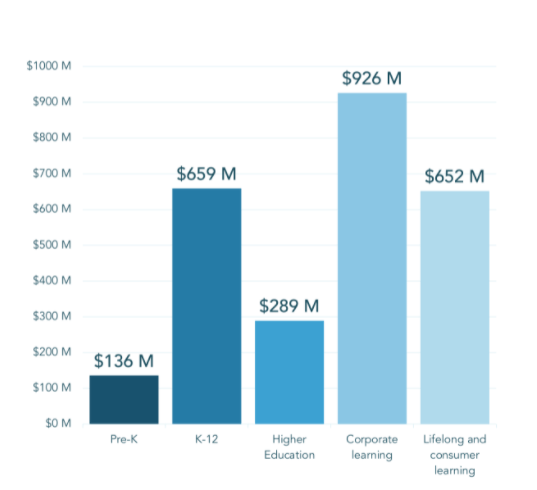

企业学习第一,K12第二

2021年,欧洲教育科技不同细分领域的融资规模

相比B2G(包括面向学校和正规教育机构销售),B2C和B2B相对容易,因此不令人意外的是,大部分融资(15.8亿美元,占59%)都由面向这些消费者群体的教育科技公司所得,其中企业学习公司为9.3亿美元,占35%,终身学习和C端消费者学习公司为6.5亿美元,占24%。

在新冠肺炎疫情大背景下,K12公司获得的教育科技融资为6.6亿美元,占25%。自2020年3月疫情暴发以来,人们越来越多地认识到,教育科技是为了补充和支持,而不是取代传统的K12教育,这使使用率提高,质疑减少,对于学校和其他参与者增加技术产品预算的呼声也越来越强烈。另外的1.36亿美元(5%)流向学前教育公司,2.89亿美元(11%)进入高等教育公司。

小池塘正在变成大湖泊

欧洲教育科技融资正在扩散至整个欧洲大陆,教育科技生态系统不再是一个逐渐变深的小池塘,而是一个大且深的湖泊。此前,英国和法国占据欧洲国家融资总额的前两名,如今资金流向了更广泛的市场。

从融资规模来看,2019-2021年欧洲范围内的前六大教育科技市场

2021年之前,只有英国和法国这两个市场的教育科技投资在一年内超过1亿美元,但在2021年,达到这一指标的市场数量增加至6个,分别是英国、奥地利、法国、德国、丹麦和荷兰。

在英国之外的其他欧洲国家,一两笔超过5000万美元的大额融资使一些市场的融资总额突破1亿美元。例如,奥地利3.01亿美元融资总额中的2.75亿美元(91%)由GoStudent所得。同样,在丹麦,1.44亿美元总额中的1.15亿美元由两家公司贡献,分别是Eloomi的5500万美元和Labster的6000万美元。这影响了这些市场的平均交易规模,比如奥地利的平均交易规模是4300万美元,丹麦的是1800万美元,英国700万美元,法国1700万美元。

在交易数量上,英国占主导地位,在欧洲299笔交易中英国有87笔,占29%,是其他任一欧洲市场交易数量的两倍还多。德国和法国位列其后,分别有35笔和29笔。

2022年五点预测

对于2022年的欧洲教育科技的发展情况,Brighteye作了以下五点预测:

1.社区,社区,还是社区

我们预计,面向特定职位和行业职业人士的会员机构将增加。我们预计,训练营和其他培训机构将开始为完课者(course finishers)提供会员服务以及独立的社区服务。公司将继续通过严格的准入标准或相对较高的加入成本,为其产品和社区制造独特和有声望的感觉和气氛。我们预计,2022年将有超过15家专注特定职业网络的公司进行Pre-Seed和种子轮融资。

2.早期人才市场平台兴起

对技能型人才的需求在2022年将继续增长。我们预测,仅欧洲就将有至少十几个新的早期人才市场平台得到资金。这些平台的特点是将培训和就业服务结合起来,帮助解决多个行业的需求,其中包括IT、医疗保健、创意和蓝领行业。过去数年,劳动力受限制,而且在提供劳动力市场所需的技能培训方面,传统学术机构一直滞后,因此我们预计,许多平台将通过在需求最旺的行业提供技能提升和再提升培训来增加人才供应。

3.语音技术快速发展

随着语音识别技术和自然语言处理算法变得越来越先进,语音用户界面在有屏和无屏教育科技产品中的应用将以有趣的方式显著增加。如今,一些教育科技公司已经使用语音输入来应对不同年龄段的阅读能力挑战,其他一些公司则使用语音来衡量实时课堂中师生互动的质量,但目前这还处于开始阶段。

仅2020年,全球就有42亿个活跃的语音助手,这一数字到2024年将增加一倍。随着大量语音助手出现在家庭场景,人们越来越习惯于使用语音作为连接,这将降低在更广泛的Ul/UX体验中采用这一技术的障碍。我们希望看到越来越多的公司利用不断改进的硬件和微处理器来展望和开发用于屏幕上和屏幕之外的软件应用程序。

4.机器人技术被越来越多地采用

投资机器人的总体趋势将开始成熟起来。机器人行业最近出现了创纪录的交易,软件公司UiPath开发了机器人过程自动化和Al软件,并于2020年7月成为欧洲首家云领域的百亿美元独角兽企业。机器人风投的总体趋势已席卷学习行业。总部位于美国加利福尼亚州的Roybi针对语言学习和幼儿教育制造了一款AI同伴机器人,我们相信未来将在欧洲看到更多这种机器人。

5.Web3 “边赚钱边学习”

Web3的出现意味着教育领域出现了新的可能性。最重要的是,Web3可能会让教育空间变得更易访问、更有趣、更吸引人。我们认为最令人激动的一个趋势是“边赚钱边学习”的模式(如Rabbithole和Questbook)。该模式与我们熟知的传统学习模式形成对比,我们认为让学习者在学习的同时赚到钱是一个非常有力的价值主张,因为它打破了经济障碍;增强学习者的动机(从而提高完成率);进一步在学习者和学习机构之间调整激励因素。当然,这一模式的实施会伴随着挑战,但我们预计,至少有五家采用这一模式的欧洲公司将在2022年获得Pre-Seed或种子轮融资。

Brighteye Ventures成立于2017年,总部位于法国巴黎,是欧洲地区领先的教育科技风险投资基金,专注于寻找学习、娱乐和创新交叉领域的早期投资机会,其现有投资组合中包括儿童电子阅读服务商Epic、法国在线驾校Ornikar、美国编程训练营IronHack和德国语言交换应用Tandem。